投資や資産運用と聞くと、詐欺に引っかかってしまったり、大切なお金を無くしてしまったりで、おそらくプラスのイメージよりマイナスのイメージが強いかもしれません。

投資はお金を増やすことができる魅力的な効果がある反面、逆に大切なお金を減らしてしまうといったこともあります。

実際に、損失が怖くて投資ができないという方や、損失が出てやめたという方もいらっしゃいます。

価値の上がり下がりに一喜一憂して常にハラハラしたり、株価を気にするあまり仕事が手につかなくなってしまったり、大切なお金を減らしたくないために気にしすぎていると精神衛生上でも良くありませんよね。

最近では金融庁からの発表で『貯蓄から資産形成へ』というキャッチフレーズも段々と浸透してきて、NISAやiDeCoといった制度も着々と口座数を増やしています。

世の中には様々な金融商品が存在する中、株価の上げ下げに一喜一憂せず、お金が減るリスクを最小限に抑え、かつ着実に資産を積み上げていく方法こそが、資産運用の基本姿勢である「長期・積立・分散」なのです。

長期・積立・分散のポイント

最近ではつみたてNISAをされる方も増えて、長期・積立・分散というワードも今までよりは広く認知されてきたように思います。

先ほどもお伝えしましたが、長期・積立・分散はリスクを最小限に抑えた手法です。ここでポイントになるのが世界経済の成長です。

日本経済は人口減少もあって縮小傾向にありますが、世界経済は上がり下がりがありながらも、長期的視点では右肩に上がっています。

よく聞く「S&P500」は1991年から現在まで12.4倍まで成長しており、30年平均の年利は9.3%と高い数字をキープしていますね。

それでは資産運用の基本姿勢で王道と言われる「長期・積立・分散」はそれぞれどのような考えなのかお伝えしていきます。

長期投資で時間を味方につける

長期投資とは、10年や20年・30年といった長期で投資をしていく考え方です。

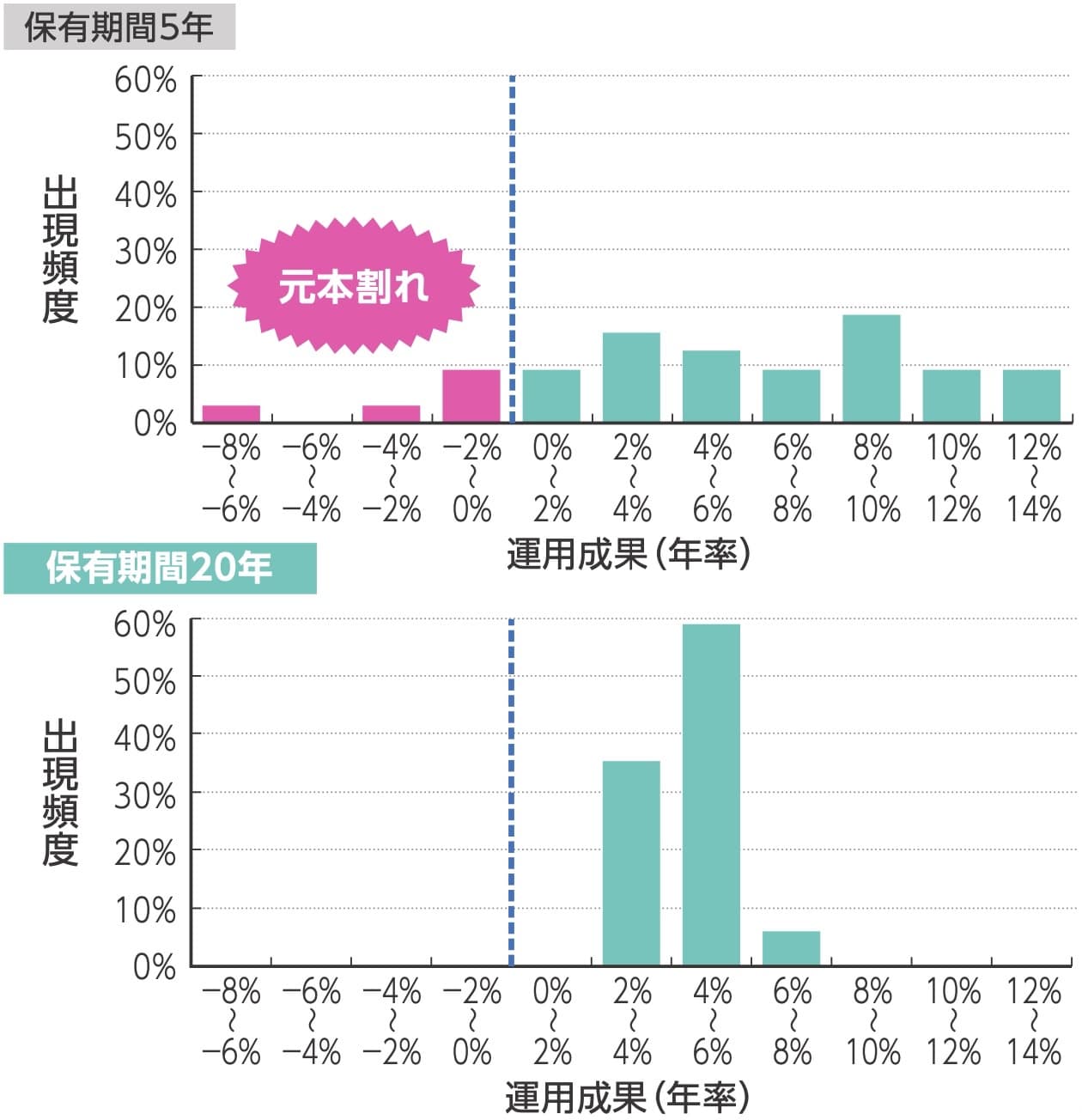

以下の画像をご覧ください。

上記画像は、国内外の株式・債券を毎月同額で買い付けを行なったものです。

保有期間5年と20年を比較してみればお分かりだと思いますが、保有期間が短ければ元本割れリスクが高まり、保有期間が長ければ元本割れリスクが減少しています。

上記は積立・分散・長期を組み合わせた結果、元本割れというリスクを最小限に抑えています。

ただ、途中で売ってしまったり、積立投資を止めてしまったら長期投資による恩恵を受けられる期待は低くなります。

基準価額は上がったり下がったりするので、こうした動きに一喜一憂することなく、長期で取り組むことは資産を形成する上で重要な考え方です。

また、長期目線でライフプランを考えたとき、出来るだけ早い段階から長期・積立・分散による資産形成を行えば、40代〜50代でFIREも十分可能になりますので、いかに時間を味方につけるかが鍵になります。

毎月一定金額を積み立てる

積立投資は時間を分散する方法で、毎月一定額をコツコツ積立購入していく方法です。

投資信託は日々基準価額が変動しています。この値動きを完全に予想するのは不可能でしょう。

100万円をまとめて一度に投資をした場合、購入時より基準価額が下がってしまったら損になってしまいますよね。

こういった損を回避するために、まとまった資金を一括投資ではなく、毎月一定額を積立購入することによって時間を分散する方法が広く知られています。

また、毎月一定額を積立購入していく上で、ドルコスト平均法は欠かせない知識になるでしょう。

ドルコスト平均法は、基準価額が安いときにはたくさんの購入口数を買えて、基準価額が高いときには少なく購入口数を買うことによって、平均購入単価が下がり購入口数が多くなります。

引用:【楽天】お金の総合案内

経済成長は景気が良いときもあれば悪いときもあります。昨今のコロナ禍は世界的に厳しい経済状況でしたが、毎月一定額を積立購入していくことによって、基準価額が低いときにたくさん買えるので回復したときの収益率が高くなります。

一括投資をした場合、含み損が出た場合は気が気じゃないですが、ドルコスト平均法によって毎月一定額を積立購入していくことでリスクが分散されていますので、一喜一憂しなくても済むということですね。

以上のことから積立投資は最強の貯蓄法と言われています。

分散投資「タマゴは同じカゴに盛るな」

「タマゴは同じカゴに盛るな」という格言を聞いたことはありますか?

これは欧米では古くから伝えられていて、投資において分散の重要性を説いた資産運用の王道を表した言葉です。

10個のタマゴを一つのカゴに盛った場合、そのカゴを落としてしまったら10個全て割れてしまいます。

一方で、2個のタマゴを5つのカゴに分けて盛った場合、1つのカゴを落としても残り4つのカゴに入った8個のタマゴは無事。

ということですね。

つまり、タマゴが自分の資産、カゴが株や国などの投資対象になります。

株や国、業種や銘柄など一点集中すると、10個のタマゴを1つのカゴに盛った状態なので、そのカゴを落としてしまったときの損失が大きくなります。

- 株

- 債券

- 不動産

- 国

- 業種

- 銘柄

- …etc

など自分の資産を入れておくカゴを分けることによって、カゴが落ちたときのリスクを分散することができるのです。

しかし、カゴを分けて分散してるといっても、そのカゴを持っている人が転んでしまったら、せっかく分けたカゴも全て一緒に落ちてしまいますよね。

そう、「そのカゴは誰が持っているのか?」ということがとても重要なのです。

この誰がにあたるのが、「通貨」になります。

株や不動産など分散して資産を持っているとして、日本人はほとんどその資産を「円」で持っています。

極論ですが、もし仮に円が暴落したらどうなるでしょうか?円で持っている資産は全てパーになってしまいますよね。

暴落とはいわないまでも、円安やインフレが起きても円資産の価値は減ってしまいます。

タマゴは分けて盛っても、盛ったカゴを誰が持つのかを意識している人はそこまで多くない気がします。

分散投資をしていく上で「誰が持つのか問題」は肝心なところですので、ここも考えていくべきですね。

資産形成はなるべく早いうちから始めよう

資産形成はいつ頃から始めた方がいいですか?という質問をよくいただきますが、この答えは「なるべく早いうちに」となります。

特に長期的な目線では、時間を味方につけることが圧倒的に有利です。なぜなら積立購入できる年数と運用期間によって複利によって受けられる恩恵が全く変わってくるからです。

積立購入できる年数と運用期間が長ければ長いほど複利の恩恵を受けられるので、「なるべく早いうちに始めましょう」というのが僕の答えになります。

今はネット証券で少額から始められるので、早い段階で感覚や経験を養うことも大切です。

まとめ

毎月一定額を積立購入し、投資対象を分散させて、長期で運用していく。これが投資、資産運用の王道といわれる「長期・積立・分散」です。

ポイントはこの3つを組み合わせてこそ王道の力が発揮されることです。

- タマゴはどのカゴに分けて入れるのか

- そのカゴは誰が持つのか

- そのカゴはいつまで持つのか

- そのカゴを持った後はどうするのか

- タマゴは知らないうちに減っていないか

人生のライフプランと照らし合わせ、いつまでにいくらくらいの資産を築きたいのかや、築いた資産は使い切るのか、それとも後世の大切な人に残すのか、考えていくことは山ほどありますしプランは変わるのが普通です。

やっぱりお金の話は人生の話ですね。

参考になれば幸いです。それでは。

今さら聞けない資産形成の基本

全55P 入門編テキストを無料プレゼント!

- 株や投資など資産形成や資産運用に興味がある

- 今さら人には聞けない

- お金について真剣に考えるようになった

こんな方に向けて「ライフデザインとお金」や「投資の基礎知識」、「主な金融商品の簡単な解説」などをまとめた入門編テキストです。

LINE MAGAZINEの読者様に無料でお渡ししていますので、ぜひお役立てください。