FP(ファイナンシャル・プランナー)と聞くと、お金の専門家というイメージを抱く方も多いと思います。近年の社会情勢や資産形成・資産保全などの需要の高まりから、FPの仕事や資格はとても人気です。

FPは生活設計のアドバイザーとして、お客様のお金に関わる様々なことについて相談に乗ったり、実際にプランニングを行ったりしていますが、近年注目を集めているのが、「独立系FP」と呼ばれる形態です。

アメリカでは、「一家に3人の先生を付ければ豊かになれる」と言われています。一つが医者、もう一つが弁護士、そしてFA(ファイナンシャル・アドバイザー)です。

独立系FPは、FAに当たるいわゆる「お金のかかりつけ医」のような存在。お金に困らないよう予防したり、具合が悪くなったら解決策を出し、家系を繁栄させていくため、お金の総合的なアドバイス・コンサルティングを行う人です。

では、独立系FPとは一般的なFPとはなにが違うのでしょうか?

少し見ていきましょう。

そもそもFPとは

そもそもFPとは、ファイナンシャル・プランナー関連の資格や有資格者の総称です。FP資格には国家資格と民間資格があり、民間資格でも国家資格の価値を持ちます。

- FP技能士3級・2級・1級(国家資格)

→金融財政事情研究会(きんざい) - AFP・CFP®(民間資格)

→日本FP協会

FP技能士3級は入門、FP技能士2級とAFPが同等、FP技能士1級とCFP®が同等の位置付けになっており、FP技能士は一度資格を取ったら生涯有効、AFP・CFP®は期限があり更新する必要があるのが特徴です。

また、FP技能士2級を取ったあと、同時にAFPを取る方も多く、日本FP協会(AFP・CFP®)から送られる会報で経済や金融情報をキャッチできるメリットがあります。

そして、FP技能士1級と同等のCFP®は、試験合格後、認定研修と実務経験3年の要件を満たせば「CFP®資格」が与えられます。CFP®資格は世界標準資格として、世界的に通用する資格となります。

FP資格は、会社で取得必須としているところもあれば、全く関係ない会社だとしてもスキルアップや転職に有利に働くようにと取得する方もいます。ご自身のライフプランやお金にについて活用される方も最近では多くなっていますね。

FP技能士1級やCFP®にもなれば、講演や企業顧問としても引っ張りだこです。

知識として、

- ライフプランニング

- 資金計画

- 社会保障

- 保険とリスク管理

- 金融資産運用

- タックスプランニング

- 不動産

- 相続・事業継承

を兼ね備えながら、企業に属してFPとして活躍される方、独立して企業には属さず中立的な相談・アドバイスを行う方、ご自身やご自身のご家庭で知識を活用される方など、お金のプロとして多くの人に必要とされる知識を持ち合わせた専門家がFPです。

独立系FPはどこの金融機関にも属していない

FPには、いわゆる企業に所属して働く企業FPと、企業から独立して働く独立FPがいます。

企業FPは、保険会社や不動産会社、銀行に勤めて、投資や貯蓄、住宅ローンや保険などの相談を行い、独立FPはお客様の状況により対応は様々です。

企業FPは所属している会社から給料をもらい、独立FPはお客様から直接アドバイザー料をいただきます。こういった中で企業FPと独立FPは決定的に違うものがあります。

それは、企業FPは所属している企業の商品しか売れず、独立FPは中立的な立場でコンサルティングを行うことです。

独立系FPの特徴をいくつか挙げてみると、

- 特定の金融機関に所属していなく、独立した立場

- 自社商品販売のしがらみがなく、利益相反が生まれにくい

- 特定の金融機関に所属していないので、ノルマに基づいた営業がない

- 転勤がないので、長期に渡って顧客と接点が持てる

- 金融機関の代理人ではない

例えていうと、A社の保険マンに保険の見直しをお願いすると、A社が取り扱ってる保険の中から最適なもので見直しを行います。独立FPに保険の見直しをお願いすると、複数の保険会社の商品から最適なもので見直しを行います。(※保険は保険募集人しか販売できません)

つまり、企業FPは会社の看板が後ろ盾に信頼を得ることができますが、反対にその企業の商品しか売れないので、顧客から見れば選択肢が狭くなってしまいます。独立FPはどこの金融機関にも所属していないので信頼はその人次第ですが、中立的な立場でより多くの選択肢を持つことができます。

中には「大手しか信じない!」という方もいらっしゃいますし、「いろんな選択肢を持ちたい」という方もいらっしゃいます。ここは企業・独立とそれぞれのメリット・デメリットでもあると思いますが、一番重要なのは、「顧客本意か、そうではないか」だと考えています。

A社の保険マンが目の前のお客様に対して、求めてられている商品がB社にあった場合、他社であるB社の商品をおすすめできるか、なんですよね。

綺麗事いってもしょうがありませんから、ここをあえて言うと「厳しい」と思います。手数料収入や報酬を他社に譲るということですから。実際にここに葛藤を抱いている営業マンも、分かった上で売ってる営業マンも多く見てきました。

顧客本意か、そうではないか

昨今、金融市場において問題点が様々挙げられています。その中でも私が特に重く受け止め、大事なことだと捉えているのが、「顧客本意かそうではないか」です。

今の金融市場は、コミッション型のいわゆる手数料社会になってしまっています。数年ごとに必要のない商品を売ってきたり、数年ごとに無駄な商品の組み替えや入れ替えを行ったり、手数料を稼ぐための構造になっています。

この手数料構造の問題点は、顧客が損をしても会社は儲かる、という「利益相反」を起こしているところですね。

一方でアメリカでは、フィー型が一般的になっています。これはチャールズ・シュワブ氏という方が成した偉業でもありますが、コミッション型ではなく、手数料を大幅に下げ、金利収入や顧客資産に連動したアドバイザリー料をいただくというビジネスモデルです。つまり、顧客資産が減ればアドバイザリー料も減り、顧客資産が増えればアドバイザリー料も増えるというものです。

こちらであれば、顧客が損をすればアドバイザーも損をしますし、顧客が必要のない商品を買って手数料を献上することもありません。また手数料が安いというのは顧客にとっても嬉しいことですし、利益相反を起こすこともないですね。

コミッション型は色々と問題を引き起こしてしまう可能性があります。顧客が損をしようが手数料が入れば会社・アドバイザーの儲けになります。近年強引な営業も問題になりました。一方でフィー型は顧客と自分が連動しているので、下手なことはできません。

顧客本意かそうではないかは、目の前のお客様の人生に関わる大事なことです。お金という人生と切っても切り離せないことを、顧客の側に寄り添い適切なアドバイスをしていくのは、FPとして当然の責務だと考えています。

まとめ

以上、企業FP・独立FPについてお伝えしました。

世の中、良い人もいれば悪い人もいます。それはどの業界でも同じで、依頼や相談をする側は色々な意味で見極めなければなりません。

企業FPにも顧客に寄り添ったアドバイスをする方もいらっしゃいますし、独立FPも中には顧客に寄り添わない方もいらっしゃると思います。

そんなときは、そのFPの人間性や実績、抱えている顧客の数、営業で仕事をとっているのか紹介で回っているのかなど、様々な角度から探っていきながら自身と合うFPが見つかれば、きっと家系に寄り添ったお金のかかりつけ医になるでしょう。

家系と寄り添い、大切なお金を守ってくれるようなFPと出会われることを祈っています。

参考になれば幸いです。それでは。

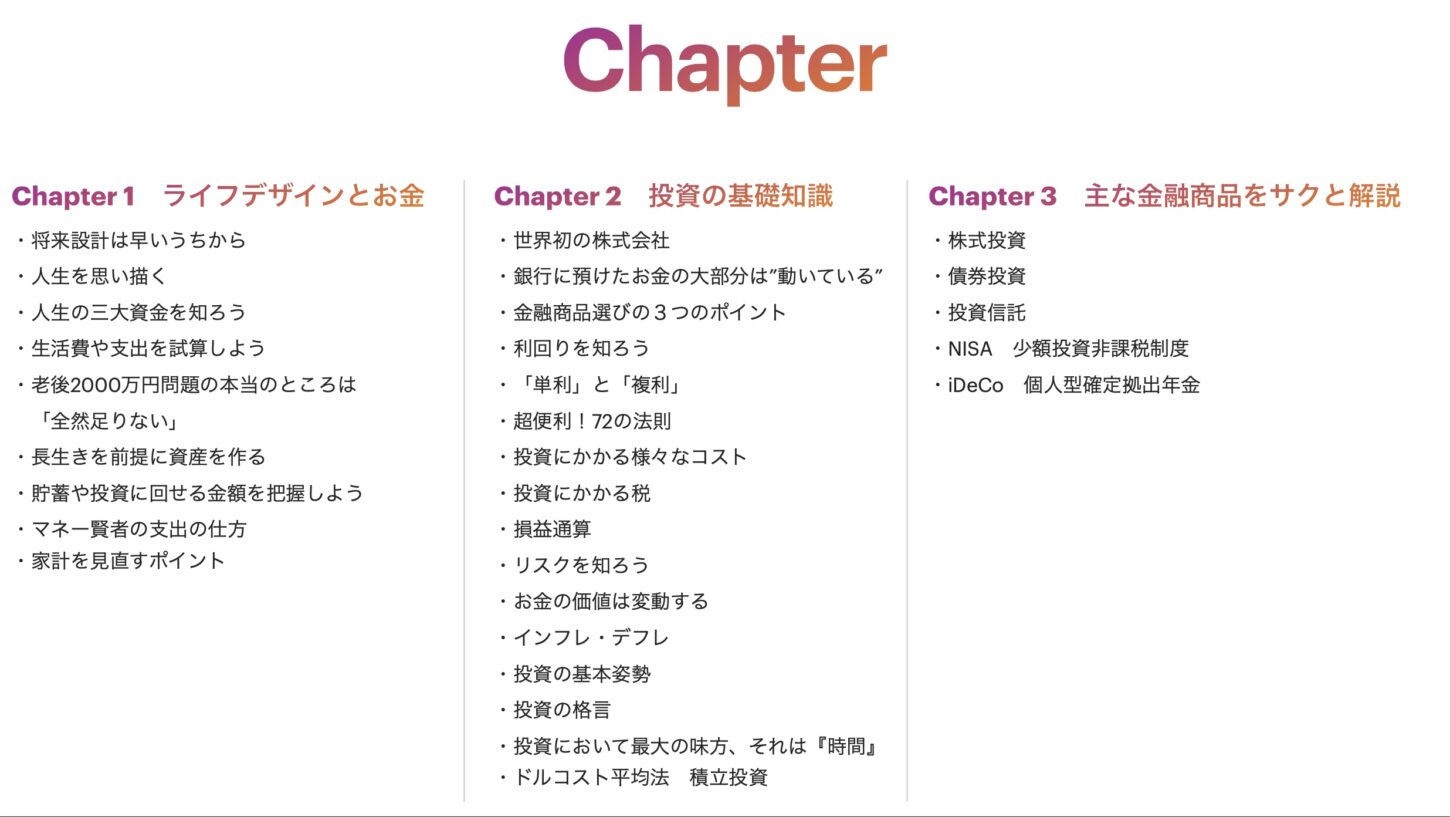

今さら聞けない資産形成の基本

全55P 入門編テキストを無料プレゼント!

- 株や投資など資産形成や資産運用に興味がある

- 今さら人には聞けない

- お金について真剣に考えるようになった

こんな方に向けて「ライフデザインとお金」や「投資の基礎知識」、「主な金融商品の簡単な解説」などをまとめた入門編テキストです。

LINE MAGAZINEの読者様に無料でお渡ししていますので、ぜひお役立てください。