欧米では「お金は賢く資産運用で増やす」という考え方が当たり前になっている一方、日本はあまり金融教育が浸透していなくリテラシーも低いと言われています。

そんな中、米国大手投資信託運用会社のフィデリティ・インベストメンツは、フィデリティ・ユース・アカウントという同社顧客の13~17歳の子供向けに投資口座等を提供すると発表がありました。

日本にも子供向けの金融商品はありますが、親が資産管理をする体制で提供される一方、今回フィデリティ・インベストメンツ社が発表したフィデリティ・ユース・アカウントは、子供自身が自分の意思で株売買などの取引ができる点が大きな特徴です。

中高生の子供が投資を経験をすることについて見ていきましょう。

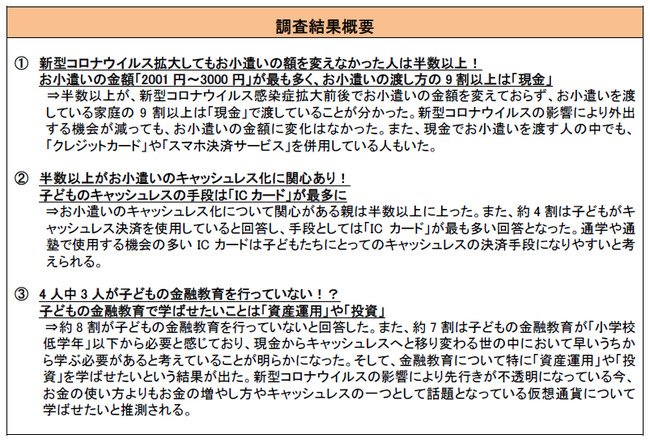

金融教育に関する調査

中高生が実際に自分の意思で投資を行うことについて色んな意見があると思いますが、イーラーニング研究所による「2020年子どものお小遣い・金融教育に関する調査アンケート」では、以下のような結果が出ています。

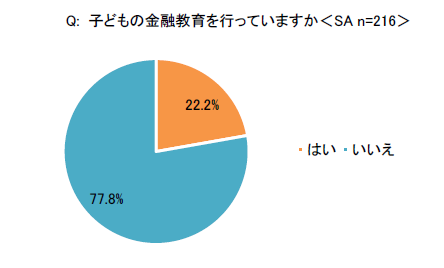

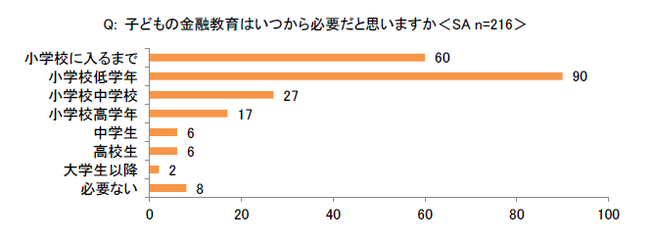

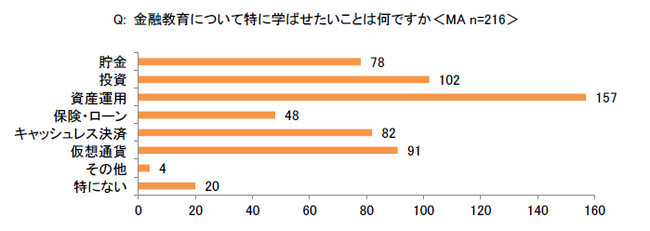

アンケートによると、約8割が子供の金融教育を行なっておらず、約7割が小学校低学年以下からの金融教育が必要だと回答し、そして特に学ばせたいのが「資産運用」や「投資」の回答が上位に上がっています。

日本でも子供の将来のための資産作りとして「ジュニアNISA(2023年で投資可能期間が終了)」等があり、いずれも子供が成人になるまで親が資産を管理する仕組みです。

コロナ禍もあり、子供の金融教育に興味を持つ親が増えている中、子供自身に資産管理を任せることができる米国の中高生向け投資口座に注目が集まっています。

フィデリティ・ユース・アカウント

Fidelity Youth Account

先にもお伝えした通り、フィデリティ・ユース・アカウントは親がフィデリティの顧客であり、その13~17歳の子供向けに無料提供されているサービスです。主な特徴は、

- 親が子供用に口座開設を行う

- 口座開設後、同口座・口座内資産は子供の所有となり、投資判断は子供が行う

- 親は子供の行動を監視し、不審な取引はフィデリティに連絡する

- 18歳になると口座内資産は一般の証券口座へ移行する

といった内容です。お金の管理や資産運用を学び、実践を通して経験や知識スキルを育むことがコンセプトになっており、子供が直接取引できる点が大きな特徴ですね。

金融教育の機会を提供する面もあり、1ドルから投資できるので貯蓄を学ぶこともできますし、金融リテラシー向上に役立つ情報センターに無料アクセスが可能になっています。

実践学習により、必然と親と資金管理の相談が増え、食卓で証券用語が飛び交うなど、家庭内で金融リテラシーを高められる構造になっているのも特徴です。

メリット

デメリット

子供は実際に米国株やETF、フィデリティミューチュアルファンドなどに投資ができるようになっていますが、子供が実際に資金を管理することのメリット・デメリットもあると思います。

メリットとしては、子供の頃から実践を通して学習していくことで、早い段階で健全な金銭感覚を身に付けることができますし、勤労所得と財産所得のバランスをみて経済的自立心を育むことができます。

デメリットとしては、親の監視がある中でも損害を被る失敗をしてしまい、その経験が後を引くことも考えられます。

ポイントは親

早期に健全な金銭感覚を身に付け、賢い資産運用によって経済的自立を送るためには、親の監視・相談が必要不可欠です。

大事なのは実践学習を通して金融リテラシーを高めることにあります。それこそ全てを子供に任せてしまうととんでもないことになりかねません。

親の監視・相談によって家庭内で証券用語が飛び交うことも出てくると思いますし、実践を通して適切なお金の管理を教えることも家庭内ではとても大切なことです。

ですが、これを行うには親が子供をサポートできるだけの知識・経験・スキルが必要になってくるということです。

米国がなぜこれが出来るかというと、日本とは違い子供の頃から金融教育を受けてきているからですね。

日本でも来年2022年4月から高校の家庭科の授業で金融教育が始まりますが、米国の後を追って同じようなサービスを展開するようになるでしょう。

まとめ

さすがは米国といったところでしょうか。早いですね。

日本も追従していくと思われますので、親世代の方でお金についてまだ学んでいないという方は今のうちに対策をしておいた方がいいかもしれません。

来年高校生になる子供がいるご家庭では、子供が将来お金に困らずに豊かな人生を送るためにも、まずは親の金融リテラシーの向上が必須と言えるでしょう。

イー・ラーニング研究所の同調べによると、子供に金融教育をしているご家庭は約2割という中、Financial Teacher Collegeで取り組んでいる「学校の先生方と一緒に作るお金の教科書」も、ピッチを上げたいと思っています。

参考になれば幸いです。それでは。

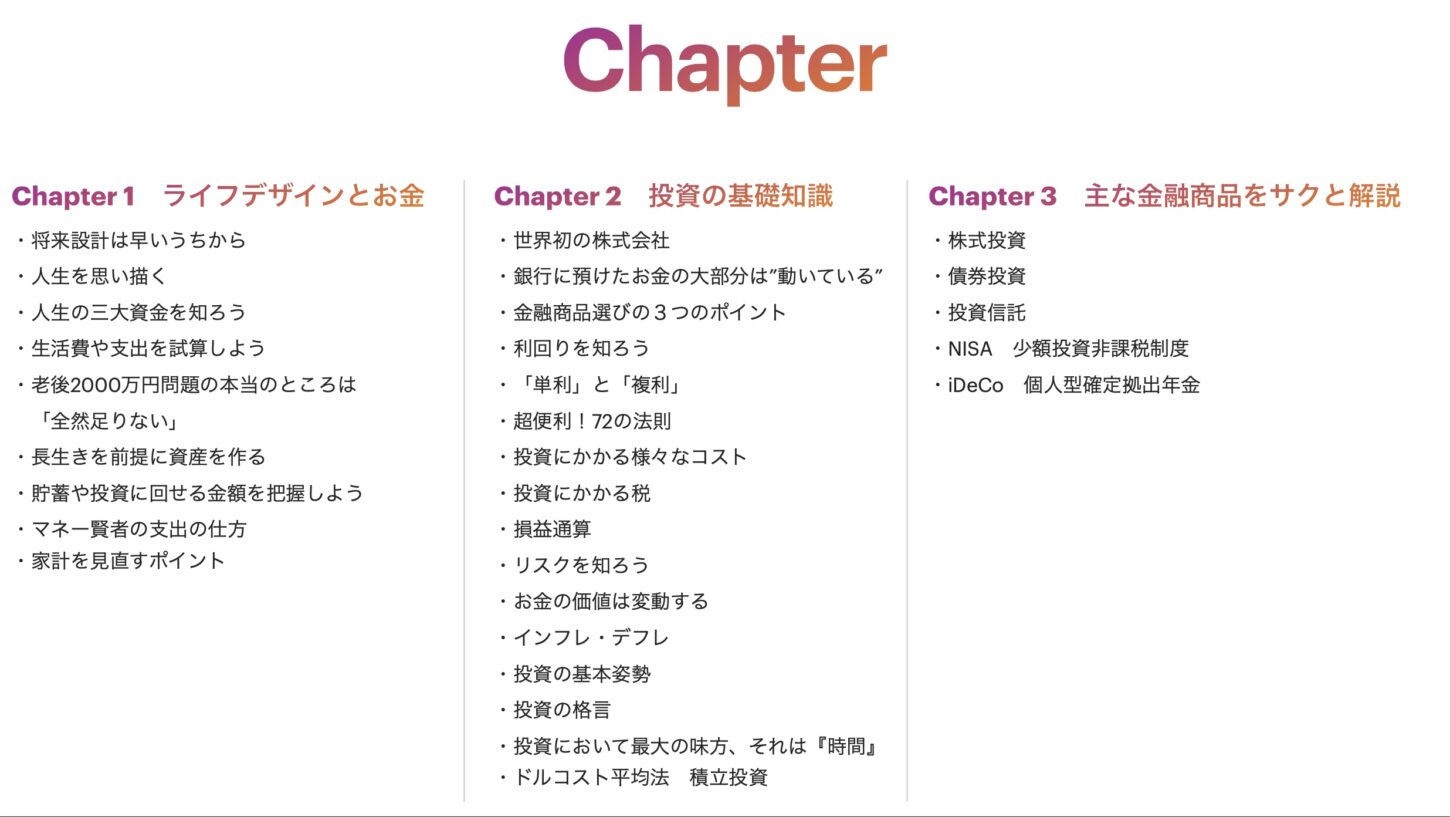

今さら聞けない資産形成の基本

全55P 入門編テキストを無料プレゼント!

- 株や投資など資産形成や資産運用に興味がある

- 今さら人には聞けない

- お金について真剣に考えるようになった

こんな方に向けて「ライフデザインとお金」や「投資の基礎知識」、「主な金融商品の簡単な解説」などをまとめた入門編テキストです。

LINE MAGAZINEの読者様に無料でお渡ししていますので、ぜひお役立てください。